1.共有の土地を各々の持分に応じて分割する。

2.共有の土地を他の共有者に贈与する。

3.共有の土地を他の共有者に売却する。

4.共有の土地と他の共有の土地を交換する。

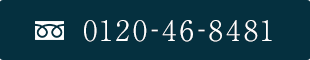

例 土地300㎡を、AとB各々1/2で共有持分所有している。

1.共有の土地を各々の持分に応じて分割するを説明いたします。

aの場合土地の評価が甲乙どちらも同じ600万円なので、面積が1/2の分割で問題ありません。

もしaの土地が角地だった場合bのようになり評価額が異なってきます。そして分割後の評価額が甲は1㎡当たり6万円、乙の土地が3万円では、面積を同じで分けてしまうと土地の評価額が違ってきます。

甲の土地 @6万円×150㎡=900万円

乙の土地 @3万円×150㎡=450万円

この差450万円がBからAへの贈与になります。

従ってこの場合はbのように

甲の土地 @6万円×100㎡=600万円

乙の土地 @3万円×200㎡=600万円

面積を100㎡と200㎡に分けることで、土地の評価額が同じになり贈与税が発生しなくなります。

2.つぎに共有の土地を他の共有者に贈与する方法を説明いたします。

例 aの土地300㎡を、AとB各々1/2で共有持分所有している。

全体の土地の評価額は1200万円です。

Bの持分をAに贈与する。

1200万円×1/2=600万円

Aの贈与税は、(600万円-110万円)×30%-65万円=82万円 になります。

贈与税を払ってAの単独名義になります。82万円の贈与税を少なくする場合は、複数年に分けて(例えば5年で贈与すると((120万円-110万円)×10%)×5年=5万円))名義を変える方法もあります。

3.つぎに共有の土地を他の共有者に売却するを説明いたします。

2と同じ設定とします。

Bの持分を600万円でAに売却します。

Bに譲渡税が発生します。

譲渡税(600万円-取得費(600万円×5%))×(所得税15%+地方税5%)=114万円

AはBに600万円支払って単独名義になります。Bは114万円の譲渡税を支払います。

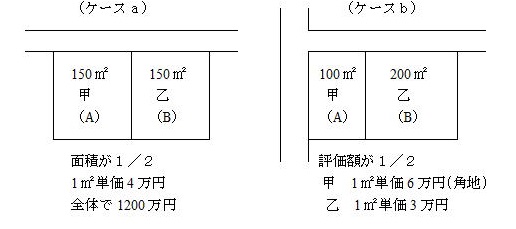

4.共有の土地を他の共有の土地と交換することによって単独所有にすることが出来ます。

aとbの土地を、AとBが各々1/2で共有持分しています。

このaとbの1/2の持分を交換した場合、土地の評価額が同じで種類・用途が同じ場合は土地の交換の特例が適用でき、譲渡税はかかりません。(交換の場合他に要件あります)

このように共有所有になっている土地を、単独所有に変える方法はありますが、全ての解決方法に土地の評価や贈与税及び譲渡税等が発生する場合がありますので、税理士など専門家に相談してから実行してください。

松井 稔幸